Definice finančního modelu (projekce peněžních toků projektu)

Finanční model je monetárním vyjádřením základních investičních, provozních a finančních parametrů projektu. Slouží klíčovým účastníkům přípravného a realizačního procesu projektu (tj. investorům, věřitelům, akcionářům apod.) k investičnímu rozhodování.

Finanční model zahrnuje dílčí projekce peněžních toků tj. provozních příjmů, investičních a provozních výdajů, dluhové služby, amortizace, daňové služby, a zohledňuje predikce diskontní míry, úrokové sazby, inflace, kurzových změn atd.

Slouží k vyčíslení dopadů projektu na celkové hospodaření firmy/projektu, a zejména na její/jeho závazky vůči věřitelům a akcionářům.

Účel finančního modelu (prověřit, porovnat, rozhodnout/volit, optimalizovat)

Účelem finančního modelu je prověřit všechny finanční a ekonomické aspekty projektu a zejména jeho:

. finanční a ekonomickou účelnost,

. finanční proveditelnost,

. dlouhodobou finanční udržitelnost (finanční udržitelnost po celou dobu jeho životního cyklu),

. finanční a ekonomickou citlivost (citlivost finančních a ekonomických parametrů projektu na změnu různých předpokladů, východisek a predikcí/prognóz, z nichž řešení projektu a projekt sám vychází).

Finanční model slouží k finančnímu a ekonomickému porovnání různých variant projektu. Posuzovány/analyzovány jsou především:

. principiální varianty s projektem a bez projektu,

. klíčové stavebně - technické varianty projektu (například severní nebo jižní varianta, varianta hlubokého nebo mělkého založení, varianta železniční nebo varianta rychlé tramvaje apod.),

. provozně - technické a provozně - organizační varianty projektu (například plně automatizovaný nebo ručně řízený provoz),

. programové varianty tj. varianty rozdělení projektu na dílčí etapy (například v plném či polovičním profilu s pozdější dostavbou plného profilu),

. varianty různého způsobu realizace a financování projektu (například PPP nebo PSC).

Model je podkladem pro rozhodování o tom, jestli a jak investici uskutečnit, jestli a jak projekt financovat. Dále slouží k volbě optimální stavebně - technické, provozně - technické, provozně - organizační, programové a realizační varianty projektu.

Objektivní rozhodnutí o účelnosti realizace projektu, učiněné na základě vypočítaných finančních ukazatelů, je možné uskutečnit v případě, kdy je:

. Doba návratnosti (T) přijatelná (tj. kratší než stanovená limitní: například 7 let u soukromých developerských projektů nebo 14 let u veřejných infrastrukturních projektů);

. Čistá současná hodnota (NPV) větší jak nula (resp. ve srovnání s jinými variantami nejvyšší dosažená);

. Vnitřní výnosová míra (IRR) větší jak diskontní sazba / alternativní výnos kapitálu (resp. ve srovnání s jinými variantami nejvyšší dosažená).

Model je také ideálním nástrojem pro finanční a ekonomickou optimalizaci projektu.

Model vychází z nejrůznějších předpokladů. Změnou těchto předpokladů nejen analyzujeme citlivost projektu na možné vnější změny prostředí, ale můžeme také projekt vhodným způsobem upravit tak, aby konečné ekonomické a finanční efekty byly co nejvyšší.

Optimalizovat lze zejména tarifní politiku, fázování projektu, organizační zajištění projektu, dluhovou službu, daňové zatížení, zatížení veřejného rozpočtu apod. Například podíl veřejného rozpočtu na krytí souvisejících investičních a provozních nákladů, případně na sdílení souvisejícího rizika projektu, může být jedním s doplňujících kritérií rozhodovacího procesu.

Výstupem finančního modelu jsou finanční a ekonomické ukazatele, sloužící k určení finanční či ekonomické účelnosti projektu. Jedná se o následující ukazatele:

Doba návratnosti (z průměrných ročních zisků)

Je počet let, kterých je potřeba k tomu, aby se kumulované diskontované prognózované hotovostní toky vyrovnaly počáteční investici.

Výpočet dle vzorce (zjednodušený vzorec):

-CF0 = ?t=1;RI CFt / (1 + d)t

kde:

CF0 je čistá současná hodnota investičních nákladů

CFt - očekávaná hodnoty čistých peněžních toků v období t (tj. příjmy v období t - výdaje v období t)

d - diskontní míra

t - období 1 až RT

RI - doba návratnosti, maximálně doba životnosti investice.

Doba návratnosti (RI = Return of Investment) je číslo, které se hledá. Postupuje se iterativně - RI se mění, dokud neplatí, že se pravá strana vzorce rovná levé.

Investice je zajímavá, pokud je například RI > 7 (u soukromých investic) nebo RI > 14 (u veřejných investic).

Čistá současná hodnota NPV (Net Present Value)

Výpočet dle vzorce (zjednodušený vzorec):

NPV = ?t=0;n CFt / (1 + d)t

kde:

NPV je čistá současná hodnota investice (Net Present Value)

CFt - očekávaná hodnoty čistých peněžních toků v období t (tj. výnosy v období t - výdaje v období t)

d - diskontní míra

t - období 1 až n

n - doba životnosti investice.

Investice je zajímavá, pokud je NPV > 0.

Vnitřní míra návratnosti IRR (Internal Rate of Return)

Výpočet dle vzorce (zjednodušený vzorec):

0 = NPV = ?t=0;n CFt / (1 + d)t

kde:

NPV je čistá současná hodnota investice (Net Present Value)

CFt - očekávaná hodnoty čistých peněžních toků v období t (tj. příjmy v období t - výdaje v období t)

d - diskontní míra

t - období 1 až n

n - doba životnosti investice.

Diskontní míra (d) je číslo, které se hledá. Postupuje se iterativně - d se mění, dokud neplatí, že NPV = 0

Investice je zajímavá, pokud je například d > 5.

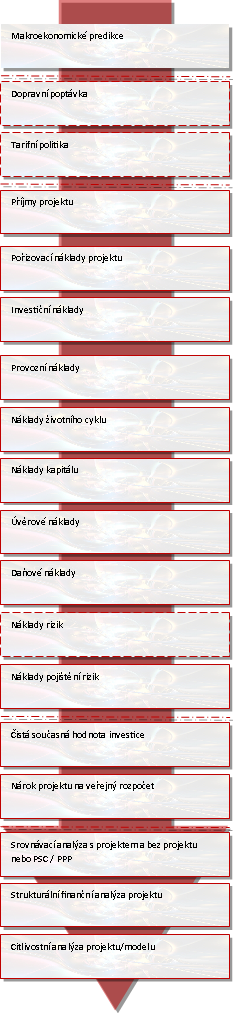

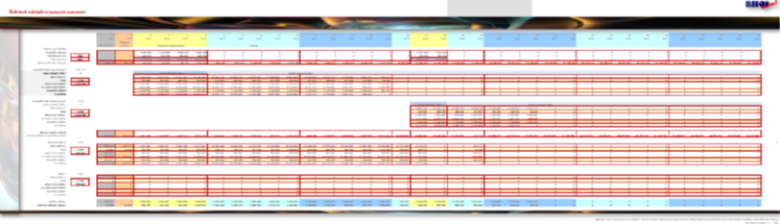

STRUKTURA FINANČNÍHO MODELU

Námi používaný finanční model má následující strukturu (listy excelovské tabulky):

• Titul

• Struktura/obsah

• Zadání

• Shrnutí

• Poptávka

• Tarify

• Přímé výnosy

• Doplňkové výnosy

• Výnosy celkem

• Pořizovací náklady

• Investiční náklady

• Fixní náklady

• Variabilní náklady

• Provozní náklady celkem

• Náklady životního cyklu

• Náklady celkem

• Převod majetku/prodej infrastruktury na konci projektu

• Cash Flow projektu

• Bilance výnosů a nákladů

• Náklady kapitálu

• Úvěrové náklady

• Další finanční náklady

• Finanční náklady celkem

• Daňové náklady

• Náklady rizik

• Finanční účelnost projektu (NPV/IRR)

• Náklady/výnosy externalit

• Ekonomická účelnost projektu (NPV/IRR)

• Nárok projektu na veřejný rozpočet

• Makroekonomická predikce

• Pomocné tabulky

• Podrobné analytické ukazatele projektu

• Podrobný popis modelu